【 目次 】

不動産投資の仕組みを解説します。

不動産投資は、どのようにお金を投じて、どうなると利益が出て、他の投資手法と比べてどのようなメリットがあるのか、そして、どのようなリスクが潜んでいるのかをご紹介します。

また「不動産投資をすると節税になる」という話を聞いたことがあると思います。投資をしているのに、なぜ支払う税金の額が減るのか、詳しく見ていきましょう。

不動産投資の仕組みとは

不動産にはたくさんの種類があるので、不動産投資によって家賃収入を得るたくさんの方法があります。

簡単にご説明すると、投資対象の不動産には、土地、ビル、マンション、戸建て、アパートなどがあります。

不動産のうち建物への投資の場合、新築と中古でも投資の特徴が変わってきます。さらに、マンション投資の場合は1棟買いか1部屋買いかでも特徴が変わります。

そして不動産投資で利益を得る方法には、安く買って高く売る方法、長期間保有して家賃や地代を得る方法、広い土地を買って再開発をする方法などがあります。

この記事では、個人が、マンションの1部屋に投資をして(マンションの1部屋を買って)、売ったり、家賃を得たりする不動産投資について考えていきます。

不動産投資は身近なものだから難しくない

不動産投資は次の2つにわかれます。

- インカムゲイン

定期的に入ってくる家賃収入を狙う不動産投資。

個人がマンションの1部屋を購入し、人に貸して家賃収入を得る場合が該当します。

- キャピタルゲイン

購入した不動産を購入した額より高い額で売却し、売却益を狙う投資。

不動産投資の仕組みは上記の2択となり、さほど難しくありません。

ただ、不動産投資も投資である以上、挑戦するにはしっかり勉強したほうがよいでしょう。

不動産投資における勉強とは「しっかり情報を集めること」に他なりません。

不動産投資をしている人は、「インターネット上のブログや体験談を読む」「不動産販売会社のセミナーや講演に出席する」「不動産販売会社の営業担当者に話を聞く」などして、情報を集めています。

関連記事:【調査レポート】不動産投資に関する知識や情報ってみんなどうやって収集しているの?

関連記事:不動産投資初心者が失敗しないために!不動産投資セミナーの選び方

不動産投資の収益について

それでは、インカムゲインとキャピタルゲインについて、それぞれどのように収益を得るのか詳しく解説します。

貸して収益を得るのがインカムゲイン

先ほどもご説明しましたが、不動産を貸して収益を得るのがインカムゲインです。

ここでは賃貸マンション投資のインカムゲインを解説します。

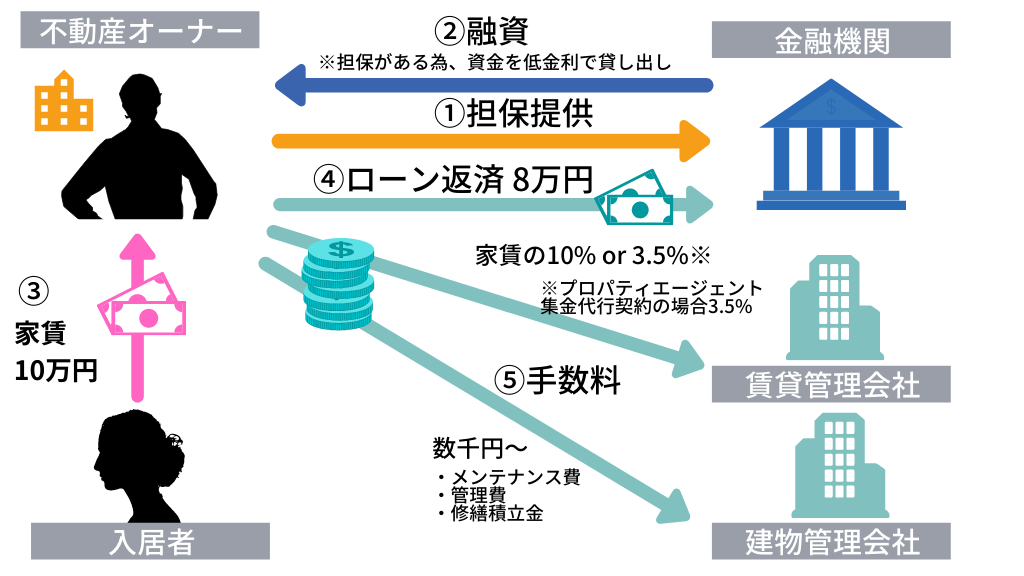

イメージが持てるように、条件として金額を月額家賃10万円、ローン返済月8万円、その他管理費計月1万円としておきます。

| 不動産投資家

(賃貸マンションオーナー) |

①→ 融資を受けるために、担保を提供する←② 賃貸マンションを購入する資金を融資する(ローンを貸す) |

銀行 |

| ④→ ローンを月8万円返済する |

||

| ③↑ 賃貸マンションに住む入居者が月10万円の家賃を支払う |

⑤各種手数料を支払う(月1万円) ・賃貸管理会社には、家賃の3.5~10%程度の手数料を支払う ・建物管理会社には、数千円の手数料を支払う |

|

| 入居者 | ||

不動産投資では、投資対象の「単価」が高額になることが珍しくないので、投資家は一般的に銀行などの金融機関から融資を受けます(①)。このとき金融から担保を求められたら、投資家は担保を提供します(②)。

ローンのお金で、投資家は賃貸マンションを買い、オーナーになります。購入した賃貸マンションが、金融機関に提供する担保になります。

不動産投資家は、自分の賃貸マンションに入居してくれる人を探し、貸します。

入居者は不動産投資家に家賃(ここでは月10万円)を支払います(③)。

不動産投資家は家賃収入(ここでは月10万円)の一部をローンの返済(ここでは月8万円)に当てます(④)。

不動産投資家はローンの返済以外に、賃貸管理会社や建物管理会社に手数料を支払います(⑥、ここでは月1万円)。

これをまとめると、この不動産投資家は、次のような不動産投資を行っていることになります。

収益(=売上高)月10万円

利益月1万円(=10万円-8万円-1万円)

そして、不動産投資家がローンを完済すると、インカムゲインは一気に膨らみます。

月8万円の返済がなくなるので、利益は月9万円(=10万円-1万円)になります。

このように収益を得るのがインカムゲインです。

売って収益を得るのがキャピタルゲイン

不動産を売って収益を得るのがキャピタルゲインです。

キャピタルゲインは次の計算式で算出します。

キャピタルゲインの額 = 売却価格 - 購入価格

ここでは説明を単純化させるために、諸費用や経費は考慮しないで計算してみます。

例えば、3,000万円の賃貸マンションを購入し、10年間運用しているうちに、地域のブランドが上がり、賃貸マンションが値上がりして3,100万円で売却できたとします。

このとき、キャピタルゲインとしての収益は100万円(=3,100万円-3,000万円)になります。

では、購入した賃貸マンションを売るときに、売却価格が購入価格を下回ったら「不動産投資は失敗した」といえるのかというと、そうではありません。

出口戦略をしっかり立てて、そのとおり進めば、キャピタルゲインの額がマイナスになっても、不動産投資が成功することがあります。

出口戦略で重要になるのが、「キャピタルゲインとインカムゲインをセットで考える」ことです。次の章で詳しく解説します。

関連記事:新築ワンルームマンション投資で重要な出口戦略と物件売却の基礎知識

キャピタルゲインとインカムゲインをセットで考えた場合

不動産投資では、キャピタルゲインとインカムゲインをセットにして考えます。

先ほど、インカムゲインの解説で次のような取引を想定しました。

- 賃貸マンションへの投資

- 収益(=売上高)月10万円

- 利益月1万円(=家賃月10万円-ローン返済月8万円-その他管理費計月1万円)

例えば、この投資を行っている不動産投資家が、3,000万円の賃貸マンションを、自己資金2,040万円、ローン960万円で購入し、10年後にローンを完済すると同時に2,500万円で売却したとします。減価償却費は600万円とします。

減価償却は、賃貸マンションの価値の減少分です。

ここでは消費税や金利を無視して考えていきます。

この場合のキャピタルゲインは、100万円の利益になります。計算式は以下のとおりです。

キャピタルゲインの額=2,500万円-3,000万円+600万円=+100万円

減価償却費を加算している点に注意してください。

つまり、この3,000万円の賃貸マンションは、本来は10年間で600万円分の価値が減り、「2,400万円」になるところ、実際は「2,500万円」で売ることができたので「100万円のキャピタルゲインを得ることができた」となるのです。

キャピタルゲインだけでは、10年で100万円しか利益が出ていないので魅力が薄いように感じます。

そこで、インカムゲインも考えていきます。

このケースのインカムゲインは120万円になります。計算式は次のとおりです。

インカムゲインの額=(家賃月10万円-ローン返済月8万円-その他管理費計月1万円)×12カ月×10年=120万円

キャピタルゲインの額(100万円)にインカムゲインの額(120万円)を足すと、利益の総額は220万円(=100万円+120万円)になり、ボリュームが出てきます。

このボリューム感こそ、不動産投資の魅力です。

不動産投資のメリットとリスク

マンションの1部屋に投資をして行う不動産投資の収益に関するメリットは、「ミドルリスク・ミドルリターン」であることです。そのためハイリスク・ハイリターンは「危険すぎる」、ローリスクローリターンでは「魅力がない」と感じている人に、不動産投資は向いていると言えるでしょう。

ミドルリスク・ミドルリターンであるメリットは大きい

例えば株式投資は、一夜にして100万円が150万円になることは珍しくありません。しかし逆に、一夜にして100万円が50万円になることも珍しくありません。株式投資で、大儲けを狙い、大損を回避するには、1日に何度も株価をチェックする必要がありますし、景気動向や各種経済指標、テクニカル分析などを小まめに確認しなければなりません。

一方で、預貯金や国債は、元本割れすることが「ほとんどない」といえますが、利益も「ほとんど」期待できません。

このようにハイリスク・ハイリターン投資とローリスク・ローリターン投資を好む方もいらっしゃいますが、副業として行うにはミドルリスク・ミドルリターンの不動産投資を選ばれる方が多いです。

賃貸マンションでは、入居者が一度見つかれば、大抵は「年単位」で借りてもらうことができ、長期にわたって安定した収入が見込まれます。

また、不動産価格も景気によって上下しますが、株価ほど短期間に乱高下することはありません。

不動産投資のその他のメリットについては以下記事も参考にしてみてください。

関連記事:不動産投資と他の資産運用を比較!魅力的なポイントとは?

関連記事:押さえておくべき不動産投資で得られる“3大メリット”

リスクは「入居者が現れない」ことと「値下がり」

不動産投資も投資である以上「必ず儲かる」とはいえません。不動産投資にもリスクがあり、それは入居者が現れないことと、物件の値下がりです。

賃貸マンション投資の場合、入居者を見つけることができないと収入は0円です。

そして減価償却費以上に賃貸マンションの価値が下がると、つまり、本来の価値の低下分より値下がりすると、キャピタルゲインは赤字になります。

ただ、「入居者が現れない」リスクも、「値下がり」リスクも、事前の市場調査などで軽減させることができます。

例えば、賃貸マンションが乱立していて空室率が高く、人口減少が著しく、地価が減少傾向にあり、企業の撤退が相次いでいるなどの地域に存在する賃貸マンションに投資する投資家はいないでしょう。

近隣の賃貸マンションの空室状況や、人口の動向や地価の動向や地域の企業の動向は、不動産投資の専門家に相談すればすぐにわかります。

以上のことから不動産投資は「ミドルリスク」と言われるわけです。

不動産投資の代表的なリスクとリスクヘッジ法については以下記事を参照ください。

関連記事:不動産投資の8大リスクヘッジ法!リスクを制して不動産投資を制す

関連記事:収益物件とは?不動産投資を始める前の基礎知識を紹介

関連記事:不動産投資のリスクはどこに!?マンション投資の失敗理由

関連記事:空室リスクの備えは万全⁉発生前にやるべきこと・発生後にやるべきこと

不動産投資の節税の仕組み

不動産投資で節税効果が生まれるのは、事業を行っているからです。事業を行うと経費が生まれ、それが節税につながります。

節税効果について理解するには、税のことを知っておく必要があるので簡単にご説明します。

税は「所得」にかかる

ここでは所得税の節税効果をみていきます。

所得税はその名のとおり、所得に課せられる税です。そのため、収入がいくら多くなっても、所得が少なければ、所得税の額は大きくなりません。

収入と所得の関係は、次のとおりです。

所得 = 収入 - 経費

経費の額が大きくなると、収入がいくら多くなっても所得は少なくなります。

不動産投資をすると経費が増えて所得が減る

会社員などのサラリーパーソンは、所得税において、原則、経費を計上できません。例えば、通勤のときに着るスーツを自腹で購入しても、出張費を自己負担しても、それらは経費として認められないので所得税の額は少なくなりません。

ただ、サラリーパーソンの所得税には、給与所得控除という仕組みがあるので、「所得=収入-給与所得控除」となり、所得は収入より減ります。給与所得控除は、サラリーパーソン向けの節税制度といえます。

しかし給与所得控除があってもなお、経費による節税効果では、個人事業主にかなわないでしょう。

ですが、不動産投資をすれば、サラリーパーソンも、経費による節税効果の恩恵を受けることができます。なぜなら不動産投資では「減価償却費」「固定資産税」「管理費」「修繕積立金」「借入金利子」などが経費として認められ、所得を減らす効果が生まれるからです。

不動産投資をしているサラリーパーソンが確定申告をすれば、所得は次のように計算されます。

不動産投資をしているサラリーパーソンの所得=「会社の給料-給与所得控除」+「不動産投資の収入-減価償却費-固定資産税-管理費-修繕積立金-借入金利子など」

このように、「減価償却費」「固定資産税」「管理費」「修繕積立金」「借入金利子」などの額が大きくなるほど、この人の所得は小さくなります。つまり、所得税の額が減ります。

これが不動産投資による節税効果です。

不動産投資には節税効果を見込めますが、不動産投資の本質は「家賃収入を得ること」です。そのため、節税はあくまで「オプション」であることを認識しましょう。以下、節税に関する参考記事になります。

関連記事:サラリーマンにとって不動産投資は節税になる?メリットと注意点とは?

関連記事:不動産投資に節税効果はあるのか?経費計上シミュレーションで解説

関連記事:【税理士監修】不動産投資の節税ロジック!効果が高い物件と節税すべき人

まとめ

マンション投資はミドルリスク・ミドルリターンであると紹介しましたが、リスク量もリターン量も、事前調査や、投資する不動産の軒数を調整することで、上げることも下げることもできます。

不動産投資に慣れてきて、さらに大きなリターンが狙える状況になれば、投資物件を増やしていけばよいのです。

不動産投資は、投資家自身の投資意欲と資金額に合わせて行うことができるため、身の丈に合わせることができる投資手法といえるでしょう。

関連記事

記事検索

Search

記事カテゴリ

Categories

記事タグ

Tags

- マンション

- 入居率

- ROI

- 区分マンション

- セミナー

- 地方

- シミュレーション

- 購入

- 競売物件

- 新築マンション投資

- 都心

- 貯金

- 控除

- 不動産投資ローン

- 投資

- 賃貸管理

- デメリット

- 火災保険

- 住宅ローン

- 建物管理

- 金融商品

- 不動産投資セミナー

- 修繕積立金

- 成功

- 確定申告

- 収益物件

- 東京23区

- ローン

- 空室

- 年末調整

- 新耐震基準

- 不動産投資市場

- サラリーマン

- 国税庁

- 不動産会社

- 物件選び

- 不動産クラウドファンディング

- 利回り

- 不労所得

- オーナー

- 贈与税

- 不動産特定共同事業法

- 保険

- 団体信用生命保険

- 小口化

- 相続税

- 新築ワンルームマンション投資

- 節税

- 金利

- 初心者

- 中古マンション投資

- 副業

- リスク

- 人気物件

- 減価償却

- NPV

- オーナーチェンジ

- 家賃収入

- 失敗

- 耐用年数

- 投資用マンション

- FIRE

- メリット

- 税金

- サブリース

- 立地

- 公示地価

- 不動産投資

- 再開発

- 法人化

- IRR

- 固定資産税

- アパート

- 資産運用

- ワンルームマンション投資

- 分散投資

- 不動産取得税

- 限定情報配信中

-

リスク対策法、節税・確定申告の方法など不動産投資に役立つ情報を配信中

お得な限定情報を受け取る

- LINE@はじめました

-

友達追加してみる

運営会社

Company